私は、令和3年から個人事業主として広告業(アフィリエイト)、小売業(フリマ販売、出品代行)、サービス業(動画配信)などを営んでいます。

会計に関する知識は全くありませんでしたが、税理士を雇わずに税務署の無料説明会、書籍、ネットの情報から青色申告や簿記の知識を得て、なんとか初めての青色申告を終えることが出来ました。

初めての青色申告はマネーフォワード会計

↓ ↓ ↓

法人でマネーフォワード会計を利用したい人はこちら。

目次

初めての青色申告に必要な準備

青色申告をするには予め書類を管轄の税務署に提出する必要があります。

開業届(個人事業の開業・廃業等届出書)

青色申告承認申請書(所得税の青色申告承認申請書)

給与支払事務所等の開設・移転・廃止届出書

源泉所得税の納期の特例の承認に関する申請書

青色事業専従者給与に関する届出・変更届出書

※給与を支払う予定のある事業者のみ提出が必要な書類です。

freee開業を使えば無料で「開業届」や「青色申告承認申請書」を含む5つの届出作成から提出までをネットで完結させることができます。簡単な質問に答えるだけで書類の作成ができるので専門的な知識は必要ありません。

私もfreee開業を使って作成・提出しましたが、数十分で完了するので「こんなに簡単に開業できちゃうんだ…!」と拍子抜けしました。

開業の書類作成から提出は開業freeeで無料完結

↓ ↓ ↓

開業届の提出期限

開業届の提出期限は、事業を開始した日から1ヶ月以内です。

期限を過ぎてしまっても罰則などはありませんが、義務なので必ず提出しましょう。

参考:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/04.htm

青色申告承認申請書の提出期限

青色申告承認申請書は、1月1日から3月15日の間に提出することで、その年の所得税を青色申告することができます。ただし開業日が1月16日以降で、開業した年の分から青色申告をしたい場合には、開業日から2ヶ月以内に提出すれば良いことになっています。

提出期限に間に合わなかった場合は、その年の分は白色申告をすることになります。青色申告承認申請書は毎年提出するものではないので、期限に間に合わなかった場合でも1度提出していれば翌年分からは青色申告をすることができます。

青色申告承認申請が承認された場合は通知されないので、提出したら青色申告の準備を進めましょう。

参考:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/09.htm

個人事業主が青色申告するための仕訳知識

仕訳とは事業による日々の取引内容と金額を記録する作業です。

正しく仕訳ができていれば青色申告に必要な書類を会計ソフトで簡単に作ることができます。日頃から帳簿付けしていないと確定申告前に大変なことになるので、毎日や毎月といった頻度を決めて定期的に帳簿を付けましょう。

仕訳帳は確定申告時に提出するものではありませんが、税務署から提出を求められることがあるため一定期間の保存が義務付けられています。

複式簿記

青色申告をするためには「複式簿記」で仕訳をすることが条件となっています。

複式簿記とは一つの取引に対して、お金の出入りと財産の増減(原因と結果)の二面性に着眼して記録していきます。左側の「借方」と右側の「貸方」に分けて記録することを「仕訳」と呼びます。

簿記の知識が無い人からすると青色申告する上で一番の難所になるのがこの「複式簿記」です。会計ソフトを使うにしても簿記の基礎知識が全くないと右往左往しますので、用語などは都度調べながら作業していく必要があります。

仕訳の段階では無理に会計ソフトを使う必要はありません。複式簿記の形式に沿っていればExcelやGoogleスプレッドシートで記録しておいても問題ありませんが、後々会計ソフトに仕訳データを読み込んで書類を作成するので手書きは避けましょう。

【仕訳形式】

| No. | 日付 | 借方勘定科目 | 借方補助科目 | 金額 | 貸方勘定科目 | 貸方補助科目 | 金額 | 摘要 | タグ |

|---|---|---|---|---|---|---|---|---|---|

| 1 | mm/dd | ○○ | xx,xxx | △△ | xx,xxx | ||||

| 1 | mm/dd | □□ | xx,xxx |

借方補助科目、貸方補助科目、摘要、タグはなくても問題ありませんが、自分で使い方を決めると仕訳がラクになります。

会計ソフトを使うのであれば「会計freee」よりも「マネーフォワード会計」の方が実際の簿記に沿った入力ができるので、初心者でも調べながら使いやすくておすすめです。

勘定科目

簿記では取引を「資産・負債・純資産(資本)・収益・費用」の大きい5つのグループに分類することができます。このグループのうち、資産・負債・純資産(資本)から貸借対照表を、収益・費用から損益計算書を作成することができます。

5つのグループから「勘定科目」というラベルのようなものを使って取引をさらに細かく分類します。

勘定科目は共通で使われているものがありますが、自分の取引に該当するものが無い場合やより細分化したい場合は独自に命名しても問題ありません。同じ職業の人であっても全く同じ勘定科目を使っているとは限りません。

ただし、勘定科目は法則を一度決めたら事業を畳むまで一貫して使い続ける必要があります。年をまたいでも同一の取引に異なる勘定科目を使う事はできません。

このページではマネーフォワード会計での色分けに基づいて、勘定科目に色を付けています。

広告業(アフィリエイター)がよく使う勘定科目

私は以下のように勘定科目を使い分けています。アフィリエイターによっては異なる勘定科目を使っていますが、自分が納得できる使い分けをして一貫して使い続けることが大切です。

- レンタルサーバー代:通信費

- WordPressテーマ、写真やイラスト素材:広告宣伝費

- アフィリエイト記事作成のための施設利用料:取材費

- アフィリエイト記事作成のための物品購入費:資料費

- 業務上必要とされる書籍、雑誌、新聞:新聞図書費

- 取引先との打ち合わせ:会議費

- 消耗品や備品購入費:消耗品費

他にもアフィリエイターが使う勘定科目として、「研究費」「調査費」「備品費」「雑費」などが挙げられます。

小売業(フリマ販売、出品代行)がよく使う勘定科目

自分で商品を仕入れて販売する場合と、出品の手伝いをしている場合に使える勘定科目を紹介します。

- 仕入れた商品代金、通関料:仕入高

- 関税:租税公課

- 輸入消費税(国税、地方消費税):税込処理なら仕入高、課税事業者で税抜処理なら仮払消費税

- 輸入代行手数料、アプリ販売手数料、振込手数料:支払手数料

- 送料、梱包資材費:荷造運賃

- アプリに貯まっている売上金:預け金

- 出品代行した商品が売れて一時的に預かっているお金:預り金

仕入れた商品代金、関税、輸入消費税、輸入代行手数料をそれぞれ異なる勘定科目にしましたが、全て勘定科目「仕入高」として仕訳をする方法もあります。

売上や費用を計上するタイミング

売上が確定しても実際にお金が入ってくるのはまだ先であったり、備品を購入したけれども手元に商品が届いていない場合など、売上や費用が発生した場合の計上タイミングは慣れないと難しいかもしれません。

まず会計には「発生主義」「実現主義」「現金主義」の3つの考え方があります。

発生主義

発生主義は、実際にお金が動いたかどうかに関係なく、取引が発生した時点で一度計上する考え方です。実際にお金を支払った時にも計上が必要です。費用については発生主義による処理が原則とされています。

仕入については、どの時点で仕入れたと判断するかの基準として、出荷基準、入荷基準、検収基準などがあります。基準は一度決めたら翌年以降も一貫して使い続ける必要があります。

出荷基準:取引相手から出荷連絡があった時点で計上します。

入荷基準:商品を受け取った時点で計上します。受取基準とも呼ばれます。

検収基準:商品を検収して問題がないことを確認した時点で計上します。

実現主義

会計には、実現していない収益を計上してはならないというルールがあるため、収益については実現主義による処理が原則です。例えば、商品が購入されて代金が入金されていても販売商品がまだ手元にある場合、取引は発生しているものの、まだ取引が実現していないため売上の計上をすることはできません。取引が実現した時点で計上する考え方を実現主義と言います。

収益の計上で実現主義を用いる場合、どの時点で取引が実現したかを判断する指標として、出荷基準、納品基準、検収基準、役務完了基準などが存在し、これらは売上計上基準と呼ばれています。基準は一度決めたら翌年以降も一貫して使い続ける必要があります。

出荷基準:商品を発送した時点で計上します。メルカリShopsでは売上明細をダウンロードするとわかるように、発送日を売上移行日とされているため出荷基準を採用しています。

納品基準:相手に商品が届いた時点で計上します。荷物の追跡ができないと難しいでしょう。

検収基準:相手が商品を検収して問題がないことを確認した時点で計上します。メルカリやラクマでは受取評価をされた時点に相当します。

役務完了基準:サービスなどの役務を提供した場合に使われる基準です。全てを引き渡した時点で計上をします。

現金主義

現金主義とは、現金での支払いや受け取りをした時点で計上するシンプルな考え方です。

青色申告事業者であっても小規模事業者であれば届出書を税務署に提出することで現金主義を用いることができる特例がありますが、青色申告特別控除の最大額が10万円に減額されます。青色申告をするのであれば基本的に現金主義での記帳はできないものと思いましょう。

事業主借と事業主貸

個人事業主には資本金という概念がないため、事業資金が0円でも開業することができます。

事業用の銀行口座やクレジットカードを持たなくても個人事業主になることはできますが、クレジットカードはプライベートと別に持っておくと利用明細が参照しやすくなるので仕訳がラクになります。

私は三井住友ビジネスカード for Ownersとfreee MasterCardを事業用に使っています。

事業用口座を持っている場合

事業用の銀行口座を開設するには基本的に「屋号」を求められることが一般的です。お店を持っている人であれば屋号を持っているかもしれませんが、屋号をつくっていない個人事業主にとって事業用口座の作成は少しハードルが高いでしょう。

ちなみに屋号は開業届もしくは確定申告書の屋号記載欄に記入することで自由に設定・変更することができます。税務署や役所へ行って申請する必要はありません。

事業用口座を持っている人は「普通預金」や「現金」の勘定科目を使うことができます。事業用口座に事業資金を入金するときは「事業主借」を使って仕訳をします。現金で取引したものは事業資金としてプライベートと分けておく必要があります。

事業用口座を持っていると仕訳作業が増えるのであまりおすすめはしません。

【仕訳例】

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| mm/dd | 普通預金 | 60,000 | 事業主借 | 60,000 | 事業用口座に事業資金を補充 |

| mm/dd | 現金 | 10,000 | 普通預金 | 10,000 | 事業用口座から事業用に現金を引き出し |

| mm/dd | 通信費 | 5,000 | 普通預金 | 5,000 | 事業用口座から支出 |

| mm/dd | 現金 | 1,000 | 売上高 | 1,000 | 売上を現金で受け取り |

事業用口座を持っていない場合

事業用の銀行口座を持っていない人は「普通預金」と「現金」の勘定科目は使いません。仕訳帳を基に作成する貸借対照表で計算が合わなくなってしまうからです。代わりに「事業主借」や「事業主貸」を使って仕訳をします。

個人事業主は事業とプライベートのお金の区別が難しく、生活費から事業経費を支出したり、事業の売上で家賃を支払うなどして生活をします。プライベートのお金から事業経費を支出した時には「事業主借」、事業の売上がプライベートの口座に振り込まれた時は「事業主貸」という勘定科目を使って仕訳をすることで、簿記本来の目的である事業のお金の流れだけを記録することができます。

「事業主借」は事業主がお金を借りている、「事業主貸」は事業主がお金を貸していると考えます。事業主の後に”が”を入れて読むとわかりやすいです。

【仕訳例】

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| mm/dd | 消耗品費 | 2,000 | 事業主借 | 2,000 | プライベートのお金から支出 |

| mm/dd | 事業主貸 | 10,000 | 売上高 | 10,000 | 売上をプライベートの口座や現金で受け取り |

事業用クレジットカードを持っている場合

事業用クレカで事業費を決済した場合は「未払金」という勘定科目を使って仕訳をします。クレジットカード会社に支払った日に「事業主借」を使って消し込みをおこないます。

クレジットカード会社への支払いを事業用口座でおこなう場合は「普通預金」、事業資金でおこなう場合は「現金」を適宜つかいましょう。

【仕訳例】

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| mm/dd | 会議費 | 1,500 | 未払金 | 1,500 | 事業用クレカで決済 |

| mm/dd | 未払金 | 1,500 | 事業主借 | 1,500 | 事業用クレカをプライベートの口座から引き落とし |

事業用クレカでプライベートの決済をしてしまった場合、プライベートの口座からカード代が引き落とされるのであれば決済日も支払日も仕訳の必要はありません。

事業用クレカでプライベート決済をおこない、支払いが事業用口座でされる場合は支払日のみ次の仕訳が必要です。事業用口座から生活費などのプライベートの支払いをした場合も同様の仕訳をします。

【仕訳例】

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| mm/dd | 事業主貸 | 500 | 普通預金 | 500 | 事業用口座からプライベートの支出 |

FASIOビジネスカード

年会費無料でポイントが貯まる法人・事業用クレカ

↓ ↓ ↓

事業用クレジットカードを持っていない場合

事業用クレカで決済していなければ「未払金」は使いません。

プライベートのクレカで決済した時点でプライベートでの支出なので事業主借を使って仕訳をします。クレジットカード会社に支払った日の仕訳をする必要はありません。

【仕訳例】

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| mm/dd | 会議費 | 1,500 | 事業主借 | 1,500 | プライベートのクレカで決済 |

自宅兼事務所の家事按分

自宅兼事務所の家賃は「地代家賃」という勘定科目を使って一部を経費にすることができます。

自宅の家賃は経費として計上することはできません。自宅と事務所や仕事スペースを併用している場合は、事業に使用している分だけを「家事按分」して経費にすることができます。家事按分は使用時間や使用面積などを算出した合理的な計算方法に基づく必要があります。

事業で電気などを使用している場合も家事按分した事業分を「水道光熱費」として経費にすることができます。

【仕訳ポイント】

1月分の家賃を12月に前払いするなど、年度をまたぐ支払いがある場合は仕訳に注意が必要です。支払日に「地代家賃」として計上後、12月31日の決算日に「前払費用」として前払いした地代家賃を振り替えます。次年度分の経費にするのが正しいため今年度の経費から差し引きます。次年度の1月1日に「地代家賃」として前払費用を経費計上する必要があります。

【仕訳例】

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| 12/25 | 地代家賃 | 50,000 | 事業主借 | 50,000 | 1月分家賃前払い |

| 12/31 | 前払費用 | 50,000 | 地代家賃 | 50,000 | 1月分家賃を前払費用に振替 |

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| 01/01 | 地代家賃 | 50,000 | 前払費用 | 50,000 | 1月分家賃を経費計上 |

開業費

開業前に事業準備として使ったお金は何年前の支出であっても「開業費」として仕訳することができます。

開業費は計上した時点で「経費」になるわけではなく「繰延資産」という資産に分類されます。開業費は任意償却のため好きなタイミングで好きな額を経費にすることができます。償却までに何年かけても良いので、黒字になる年に償却すると節税になります。

開業前に、開業日以降の事務所の家賃を前払いした場合も「地代家賃」ではなく「開業費」として仕訳をします。2月1日を開業日としており、1月に2月分の家賃を支払った場合などが当てはまります。

開業前の支出のうち、販売する目的で購入した仕入代金は「開業費」とすることができません。開業前に支払った仕入代金は「仕入高」で仕訳をします。

【仕訳ポイント】

開業費の仕訳日は実際の支出日にかかわらず開業日を記入します。

開業前には事業用の資金が存在しないため、貸方には「元入金」または「事業主借」を使います。

【仕訳例】

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| 開業日を記入 | 開業費 | 10,000 | 元入金or事業主借 | 10,000 | 机 |

| 開業日を記入 | 開業費 | 50,000 | 元入金or事業主借 | 50,000 | ○○月分家賃前払い |

| 開業日を記入 | 仕入高 | 5,000 | 元入金or事業主借 | 5,000 | 開業前仕入れ |

固定資産と減価償却

開業前の支出であっても、1つあたり10万円以上するパソコンなどは「開業費」とすることができません。開業前の支出である場合の仕訳日は開業日にします。

1つあたり10万円以上するものは固定資産になります。固定資産台帳への記載が必要です。

固定資産には数年に及ぶ利用価値があるため、1年で丸ごと経費にするのではなく毎年少しずつ経費にしていくのが原則です。資産から経費にすることを償却と呼びます。次の①~③いずれかの償却方法を選択する必要があります。

①耐用年数表に基づいた減価償却をする

「工具器具備品」で計上し、耐用年数表に基づいた減価償却をおこなう一般的な減価償却法です。

耐用年数表は調べればすぐ出てきます。パソコンであれば4年です。

個人事業主は定率法ではなく定額法を用いるのが基本です。仕訳は直接法と間接法のどちらでしても構いません。

②一括償却資産として3年間の均等償却をする

20万円未満であれば「一括償却資産」として計上し、3年間で均等償却をします。

一括償却された資産は固定資産税の課税対象外のため、この方法で償却すれば固定資産税がかかりません。

開業前に15万円ほどで購入したパソコンは均等償却することにしました。

【仕訳ポイント】

購入時または開業前であれば開業日に「一括償却資産」として全額を計上し、12月31日の決算時に1/3ずつ「減価償却費」として経費にしていきます。

年の途中で取得した場合でも月割計算はせずにシンプルに3分割して3年間で償却します。

取得金額を3年で割ると1円または2円の端数が出てしまうことがあります。厳密には償却限度超過額とし4年目に端数だけを計上するのが正しいですが、実務では3年目の決算時に加算して問題ありません。会計ソフトのマネーフォワードでは2円の端数を1、2年目に1円ずつ加算して償却する自動計算になっていました。最終的な金額が合っていれば端数をどこに合わせるかはそれほど気にしなくて良さそうです。

【仕訳例】

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| 02/01 | 一括償却資産 | 150,000 | 事業主借 | 150,000 | パソコン |

| 12/31 | 減価償却費 | 50,000 | 一括償却資産 | 50,000 | 3年間の均等償却:1年目 |

③少額減価償却資産の特例を適用して全額償却する

30万円未満であれば「少額減価償却資産の特例」を適用して全額償却することができます。

償却資産の合計額が150万円以上である場合は、固定資産税の課税対象となります。

※少額減価償却資産の特例を適用させるためには条件や期限があります。

広告業(アフィリエイト)の仕訳

アフィリエイト報酬がある人は、報酬を受け取る権利を得た(報酬が確定した)時点で「売掛金」と「売上高」を使って仕訳をします。金銭のやり取りにかかわらず取引が発生した時点で計上する方法を「発生主義」と呼び、青色申告の65万円控除を受けるには発生主義の複式簿記で記帳している必要があります。

売掛金を受け取ったら「事業主貸」「普通預金」「現金」などを使って「売掛金」を消し込みます。売上高から差し引かれてるなどして支払う自己負担の振込手数料は「支払手数料」として経費に計上することができます。

【仕訳例】

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| 03/31 | 売掛金 | 10,000 | 売上高 | 10,000 | 報酬確定 |

| 04/25 | 事業主貸 | 9,800 | 売掛金 | 10,000 | プライベートの口座で受け取り |

| 04/25 | 支払手数料 | 200 | 振込手数料 |

アフィリエイト報酬の受取方法 最低支払金額 振込手数料 支払日まとめ

アフィリエイト報酬に限らず、クライアントと直接契約して報酬を貰う場合やクラウドワークスなどを使って稼いでいる場合も同じ考え方で仕訳をおこないます。

仕入仕訳

仕入では、どのタイミングで仕入れたとみなすかの基準をあらかじめ決めておくことが大切です。決めた基準日に「仕入高」を用いて仕訳をします。

【仕訳例】

仕入には出荷基準を採用しているものとします。

3月1日に事業用クレジットカードで仕入をし、3月10日に発送、3月15日に受け取りと検品、4月10日にクレジットカードの引き落としがされた場合は、発送日に仕入の仕訳をします。

事業用のクレジットカードを使用しているので貸方勘定科目を未払いにするか迷うところですが、売上に直結する仕入費用では買掛金という項目を使います。買掛金は決算書にも影響してくる勘定科目です。

買掛金を使った仕訳をしたら支払い日に「事業主借」「普通預金」「現金」などを使って消し込みます。

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| 03/10 | 仕入高 | 10,000 | 買掛金 | 10,000 | 仕入商品の発送 |

| 04/10 | 買掛金 | 10,000 | 事業主借 | 10,200 | 事業用クレジットカードの引き落とし |

仕入時にポイントなどの利用をした場合の仕訳は、仕入高からポイント分を引いた差額のみを計上する方法と、ポイントを「仕入値引」という勘定科目を使って仕訳する方法があります。商品本来の金額や利用したポイントの額を把握したい人は「仕入値引」を活用すると良いでしょう。

5,000円の商品に500円分のポイントを利用して現金で仕入れた時の仕訳はこのようになります。

【仕訳パターン1】

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| mm/dd | 仕入高 | 4,500 | 現金 | 4,500 |

【仕訳パターン2】

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| mm/dd | 仕入高 | 5,000 | 現金 | 4,500 | |

| mm/dd | 仕入値引 | 500 | ポイント利用分 |

海外仕入れをする場合は関税や消費税がかかります。後日インボイスが届くので支払日に仕訳をおこないます。消費税の課税事業者でなければ、関税や消費税などはすべて「仕入高」で仕訳をすることができます。

小売業(フリマ販売、出品代行)の仕訳

小売業の売上は出荷基準を採用しているものとします。

発送した日付に借方「売掛金」貸方「売上高」を使って仕訳します。商品代金が手元に入ってきたら「事業主貸」「普通預金」「現金」などを使って消し込みます。

【仕訳例】

送料や梱包資材は「荷造運賃」を使って仕訳をします。資本金なしで事業を始めていれば現金で送料を支払っていても「現金」ではなく「事業主借」を使います。

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| mm/dd | 売掛金 | 10,000 | 売上高 | 10,000 | 商品発送 |

| mm/dd | 荷造運賃 | 600 | 事業主借 | 600 | 送料を現金で支払った |

| mm/dd | 事業主貸 | 10,000 | 売掛金 | 10,000 | 商品代金が振り込まれた |

【仕訳例】

商品代金を前払いで預かっている場合の仕訳は、「前受金」を使って仕訳をします。商品の発送をしたら「前受金」を「売上高」で消し込みます。

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| mm/dd | 事業主貸 | 10,000 | 前受金 | 10,000 | 商品代金を前払いで受け取った |

| mm/dd | 前受金 | 10,000 | 売上高 | 10,000 | 商品発送 |

| mm/dd | 荷造運賃 | 600 | 事業主借 | 600 | 送料を現金で支払った |

【仕訳例】

フリマアプリを使って商品を販売して、フリマアプリに貯まっている売上金をメルペイなどを使って直接プライベートで消費していく場合は、財布にお金が入ってきたものと同等であると考えなければならないので「売掛金」を使わずに「事業主貸」と「売上金」のみで仕訳します。

フリマアプリに引かれる販売手数料は「支払手数料」を使います。らくらくメルカリ便などのフリマアプリと運送会社が提携している送り方をした場合はアプリ内で送料が引かれるため、借方の金額を合わせておきましょう。

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| mm/dd | 事業主貸 | 8,400 | 売上高 | 10,000 | 商品発送 |

| mm/dd | 支払手数料 | 1,000 | アプリ販売手数料 | ||

| mm/dd | 荷造運賃 | 600 | アプリ内で引かれる送料 |

【仕訳例】

フリマアプリを使って商品を販売して、フリマアプリに貯まっている売上金を一定額になるまで貯めてから出金する場合は「預け金」を使って仕訳をします。出金をした時に「預け金」を消し込みます。

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| mm/dd | 預け金 | 9,000 | 売上高 | 10,000 | 商品発送① |

| mm/dd | 支払手数料 | 1,000 | アプリ販売手数料 | ||

| mm/dd | 荷造運賃 | 600 | 事業主借 | 600 | 送料を現金で支払った |

| mm/dd | 預け金 | 4,000 | 売上高 | 5,000 | 商品発送② |

| mm/dd | 支払手数料 | 500 | アプリ販売手数料 | ||

| mm/dd | 荷造運賃 | 500 | アプリ内で引かれる送料 | ||

| mm/dd | 事業主貸 | 12,800 | 預け金 | 13,000 | フリマアプリから出金した |

| mm/dd | 支払手数料 | 200 | 出金手数料 |

【仕訳例】

フリマアプリを使った出品代行をしていて、本来は自分の売上ではないのにも関わらず一時的に自分のアプリ内に商品代金が貯まっていく状態の場合は、「預り金」を使って仕訳をします。

本来であれば出品代行の依頼者の売上であるにも関わらず、誤って自分の「売上金」として計上してしまうと、稼ぎが実際よりも多いことになってしまうため、自分が支払う税金が増えてしまう可能性があります。

出品代行で得られる自分の売上は販売個数などに応じて月末に確定し、預かっているお金から報酬を貰うこととします。また預かっている出品代行依頼者の売上金は一度出金し、その後依頼者に振り込む場合の仕訳を例示します。アプリの販売手数料などは自分の商品で負担しているものではないので差し引いた状態で計上しています。出金や振込で自分が負担する支払手数料がかかる場合は報酬に上乗せしてもらえるように事前に依頼者と交渉することをおすすめします。

【仕訳例】

| 日付 | 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|---|

| mm/dd | 預け金 | 9,000 | 預り金 | 9,000 | 出品代行商品発送① |

| mm/dd | 預け金 | 4,000 | 預り金 | 4,000 | 出品代行商品発送② |

| mm/dd | 事業主貸 | 12,800 | 預け金 | 13,000 | フリマアプリから出金した |

| mm/dd | 支払手数料 | 200 | 出金手数料 | ||

| mm/dd | 預り金 | 1,300 | 売上高 | 1,300 | 出品代行で得た報酬 |

| mm/dd | 預り金 | 11,700 | 事業主借 | 11,700 | 預かっていた依頼者の売上金を振り込んだ |

| mm/dd | 支払手数料 | 100 | 事業主借 | 100 | 振込手数料 |

決算整理

一定期間のお金の流れを確定させて利益や損失を算出することを決算と呼びます。個人事業主は1月1日から12月31日までの取引について12月31日を決算日とします。

売れ残った商品や、前払いした翌年分の家賃などはその年の経費にはできません。その年の経費として計上するのが正しいのかを判断しながら、必要に応じて「費用」から「資産」に振り替えたり、「資産」を減価償却して「費用」にする決算のための仕訳を決算整理仕訳と呼びます。決算整理をすることで損益計算書や貸借対照表を作成できるようになります。

決算整理仕訳では、売上の確認、現金・預金の確認、費用の確認、棚卸資産の確認、減価償却費の確認、有価証券の確認、未収入金の確認が必要になってきます。実現主義に則った売上の計上になっているかどうか、資本金を0円で始めたのに現金の勘定科目を使っていないかどうか、計上漏れの費用や翌年分の費用を計上していないかどうかなど確認することはたくさんあります。

小売業をしている人は棚卸しをして売上原価の仕訳をします。売上原価の仕訳には、三分法、売上原価対立法(売上原価計上法)、分記法、総記法が用いられます。三分法が最もシンプルでよく使われている方法で、三分法で決算した場合の売上原価は、期首商品棚卸高+当期仕入高-期末商品棚卸高で求められます。このページでの説明も三分法を使用しています。

前年の売れ残り商品を今年に持ち越した場合は、「期首商品棚卸高」を使って仕訳をします。借方「期首商品棚卸高」貸方「繰越商品」を使って資産から費用に振り替えます。起業した年は前年の売れ残り商品がそもそもないので、期首商品棚卸高の仕訳は必要ありません。

前年からの持ち越し分も含めて今年に売れ残った商品は、「期末商品棚卸高」を使って仕訳をします。借方「繰越商品」貸方「期末商品棚卸高」を使って費用から資産に振り替えます。

固定資産がある場合は決算日に減価償却費の計上をおこないます。

決算整理仕訳に限ったことではありませんが、勘定科目と補助科目の両方が一致していないと同一の取引と見なされないので、特に会計ソフトを用いて消し込み処理をしたい場合は注意が必要です。

会計ソフトを使って仕訳データから書類を作成する

青色申告をするには、日々の取引を記録した仕訳データを基にいくつかの書類を作成する必要があります。ここで作成する書類のうち全てを提出わけではありませんが、一定期間保存しておく義務があります。

参考:https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_2.htm

仕訳帳

総勘定元帳

現金出納帳

売掛帳

買掛帳

経費帳

残高試算表

固定資産台帳

損益計算書

貸借対照表

知識があれば自分で作成しても問題ありませんが、会計ソフトを使うと簡単に作り上げることができますし、ミスに気付けることもあります。初めての青色申告であれば会計ソフトを使うことを強くおすすめします。

私は会計ソフトを2種類試しました。会計freeeとマネーフォワード会計です。簿記の知識が全くないなら会計freeeでも良いと書いてあるサイトがよくありましたが、実際に使ってみるとわからないことが出てきた時の解決方法がネットで出てこないことが多く使いこなすことができませんでした。会計freeeは簿記の知識があると使いづらい独自のフォーマットを採用しているようですが、簿記の知識がなくても使うのが難しく感じました。逆にマネーフォワードは分からない事があったら簿記一般の知識として調べれば解決することが多かったのでスムーズに使いこなすことができました。自分は圧倒的にマネーフォワードを推しますし、現在もマネーフォワードを使っています。

ただし開業手続きをするのは開業freeeを使うのがスムーズでした。

青色申告をする

毎年2月16日から3月15日の間に確定申告をして所得税を支払います。

青色申告は白色申告と共通の提出書類である確定申告書に加えて、損益計算書や貸借対照表が記載される青色申告決算書を提出する必要があります。

確定申告書B

青色申告決算書(損益計算書、貸借対照表)

会計ソフトを利用して作成した書類をダウンロードし、e-Taxにアップロードして提出をします。65万円の控除を受けるには、e-Taxによる電子申告または電子帳簿保存が必須です。

会計ソフトを使っていても提出まで完結できるわけではないので、確定申告書類の作成が終わった後も気を抜かずに頑張りましょう。

医療費控除・セルフメディケーション税制を受ける場合

年間で10万円以上の医療費がかかった場合は医療費控除を受けることができます。または、特定の健康診査や予防接種などを受けている人を対象に、年間で12,000円以上の医師から処方された医療用医薬品や薬局などで購入したスイッチOTC医薬品の負担があった場合に、セルフメディケーション税制を受けることができます。医療費控除とセルフメディケーション税制を併用することはできません。

医療費控除やセルフメディケーション税制を適用するには確定申告書に必要事項の記入が必要です。

給与所得と事業所得がある場合

アルバイトや正社員などで事業所得とは別に給与所得がある場合は、確定申告書Bに給与所得と事業所得をそれぞれ記入する必要があります。

事業所得で赤字が出た場合には、確定申告書に「損益通算の計算書」を併せて提出することで、給与所得から赤字分を差し引いて損益通算することができます。事業所得の損益通算は、事業所得から差し引いていく所得の順番が決められています。

①不動産所得、給与所得、配当所得、利子所得、雑所得

②譲渡所得、一時所得

③山林所得

④退職所得

①~④の順番に損益通算していき、それでも赤字が残る場合は「損失申告用の申告書」を添付することで損失申告を行うことができます。翌年以降3年間にわたる赤字の繰り越しや、過去に青色申告していて黒字がある場合は赤字の繰り戻しが可能です。

次年度のために開始仕訳をする

確定申告が終わったら次年度のために開始仕訳をします。まだ受け取っていない前年度の売掛金など、年度またぎしている取引を正常に引き継ぐために必要な作業です。

繰り越した売掛金、家賃などの前払費用、繰越商品、開業費や未償却の固定資産などは、貸方を「元入金」として開始仕訳をします。元入金の期首残高は以下の式で求めることができます。

元入金の期首残高=元入金の期末残高+青色申告特別控除前の所得金額+事業主借の期末残高-事業主貸の期末残高

開始仕訳が終わったら新しい1年のスタートです。頑張っていきましょう。

初めての青色申告はマネーフォワード会計

↓ ↓ ↓

法人でマネーフォワード会計を利用したい人はこちら。

個人事業主が支払う税金について

会社員として働いていた時に給料から天引きされていた税金や社会保険料などは自分で納める手続きが必要になります。個人事業主になると支払う税金や負担額が変わるので、日ごろから意識して生活する必要があります。

個人事業主が加入する年金保険は?

厚生年金保険に加入し会社からの天引きで年金を支払っていた人は、退職後14日以内に国民年金保険に切り替えるか家族の扶養に入る手続きをしなくてはなりません。

- 国民年金保険に切り替える

- 家族の扶養に入る

住所をおいている市区町村役所の年金窓口で手続きをおこないます。日本ではデジタル化が進んでいないためネットでの手続きはできません。手続きには、離職票、年金手帳(基礎年金番号)、本人確認書類、印鑑が必要です。

国民年金の支払いが困難な場合は、申請をすることで免除・納付猶予してもらうことができます。私は学生時代に申請をしましたが、免除申請をしても免除されることは難しいらしく納付猶予にしかなりませんでした。納付猶予となると免除と異なり必ず払わなくてはならないため、サラ金にお金を返している状態と同じ精神状態になり非常に苦しくなります。国民健康保険とは違い国民年金は多少無理をしてでも払った方が良いというのが私見です。

国民年金保険は口座振替で2年前納をすることで約1ヶ月分お得になるのでおすすめです。

個人事業主が加入する健康保険は?

日本は国民皆保険制度のため必ず健康保険にも加入する必要があります。

会社から健康保険料を天引きしてもらっていた場合は、退職後20日以内に「健康保険任意継続制度」を利用する手続きをするか、退職後14日以内に国民健康保険に切り替える、または家族の扶養に入るという3つの選択肢から選ぶ必要があります。

- 健康保険任意継続制度を利用する

- 国民健康保険に切り替える

- 家族の扶養に入る

国民健康保険に切り替える場合は、年金と同じく住所地の市区町村役所で手続きをすることができます。

国民健康保険は前年の収入に応じて支払額が決定します。1年前にがっつり稼いでいた人は、個人事業主になったばかりで収入が少ない時に負担がかなり大きくなることも容易に考えられます。前年よりも30%以上収入が減少する見込みであるなどの条件に当てはまる場合は国民健康保険料を減額または免除することができる申請をすることができます。

実際に私も2021年分の国民健康保険を約20万円減額してもらいました。記事にしているのでご覧ください。

個人事業主と雇用保険の関係

会社で雇用保険に入っていた場合、退職後ハローワークで手続きをして一定条件を満たすと雇用保険(失業手当)を受給することができますが、開業届を提出して個人事業主となった場合は失業状態ではないため、原則受給資格がないとみなされます。ただし、ハローワークによっては開業届を出していても収入金額によっては受給できる場合があります。受給期限もあるので早めに相談してみましょう。

個人事業主になっても収益が見込めないのであれば退職後すぐに開業届を出さず、雇用保険を貰ってから開業届を提出して個人事業主となるのも1つの手ではないかと思います。私は雇用保険のことを考えずに退職の翌日に開業届を出してしまったため後悔をしました。

個人事業主になると雇われている労働者でなくなることから雇用保険の加入ができなくなります。会社員時代と比べると雇用保険料の支払いはなくなりますが、逆に言うと万が一の時に自分の収入を補償してもらえなくなります。

所得税

所得税は1年間の所得に応じて支払う税金です。所得が基礎控除の48万円、または給与所得控除の55万円と合わせた103万円を超えると所得税の支払い義務が生じます。

1月1日から12月31日までの所得を翌年2月16日から3月15日までの確定申告で確定させます。

所得税は所得の5%から最大で45%が課されます。

参考:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

変動所得と臨時所得

漫画家、作曲家、スポーツ選手などの所得は収入の変動が激しく、変動所得や臨時所得に該当することがあります。

一定の条件を満たすと「平均課税制度」を適用することができ、低い税率で所得税の計算をすることができます。

参考:https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2020/pdf/020.pdf

住民税

住民税は住民票や事務所を構えている市町村と道府県に納める税金です。住民税には均等割定額で課税される「均等割」と確定申告した所得に応じて課税される「所得割」を合計した金額で構成されています。

住民税の所得控除額は43万円です。住民税には均等割と所得割に対してそれぞれ非課税限度額が設けられており、地域によって異なります。非課税限度額、または給与所得控除額との合計を超えた所得があると住民税の支払い義務が生じます。

「均等割」は市町村民税が3,500円、道府県民税は1,000円です(東京都23区内に住んでいる場合は都民税と特別区民税)。「所得割」は所得の10%が国の定めた標準税率です。

住民税は条例によって増減することができるので多少の地域差があります。全国で住民税が一番高い地域は神奈川県横浜市です。

副業が会社にバレてしまう原因は実は住民税にあります。給与以外の所得に係る住民税の徴収方法として「普通徴収」と「特別徴収」の2種類があります。「普通徴収」は市町村から納付書が自宅に届くので自分で納付をします。「特別徴収」は勤めている会社に税額の通知が行き毎月給与から天引きされます。確定申告の時に「特別徴収」を選択してしまうと副業が会社にバレる原因となるので隠し通したい人は「普通徴収」を選択しましょう。

個人事業税

個人事業主になると個人事業主ならではの税金が課されます。

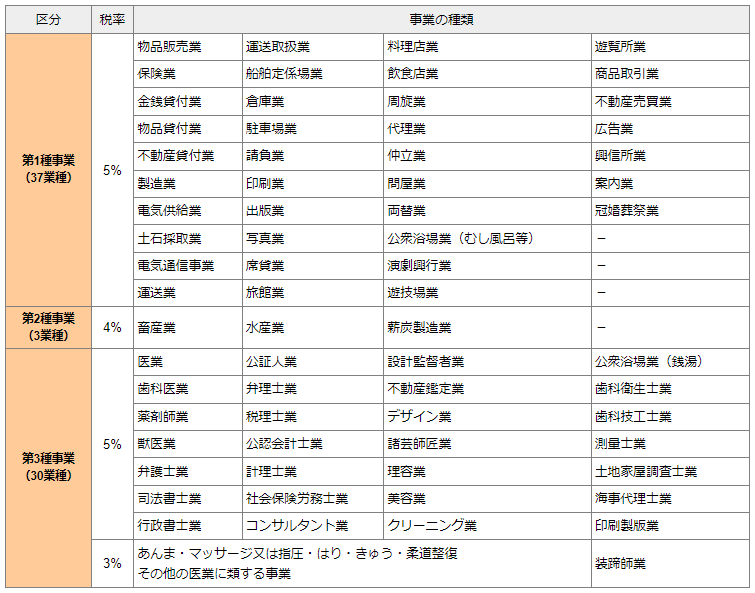

所得金額が年間で290万円を超えると「個人事業税」が課せられます。個人事業税は、第1種業種から第3種業種の法定業種と事業の内容によって3~5%の税率が定められています。

出典:https://www.tax.metro.tokyo.lg.jp/kazei/kojin_ji.html

不思議なことに、文筆業(ライター)は法定業種に存在しないため個人事業税は課されません。ライターとアフィリエイターは線引きが難しいですが、アフィリエイトでの収入は広告業に分類するべきとの見方が一般的なので第1種業種(5%)に該当します。

支払った個人事業税は全額必要経費にすることができます。

消費税

課税売上が1,000万円を超えると消費税の納税義務が発生します。

前々年(1月1日~12月31日)または前年の前半期(1月1日~6月30日)に消費税の課税対象となる売上が1,000万円を超えた場合に「課税事業者」となります。開業した年は「免税事業者」となるため消費税を納める必要はありません。

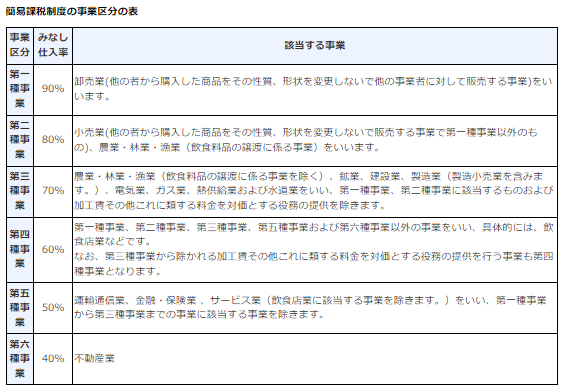

課税事業者となる見込みが立ったら「税抜経理方式」という経理処理で仕訳をおこなった方が正確に消費税を計算できますが、中小事業者で一定の条件を満たすと「簡易課税制度」という特例を適用することができ、「みなし仕入れ率」で消費税の計算をすることができます。

出典:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6509.htm

※令和5年(2023年)からインボイス制度(適格請求書等保存方式)が始まります。

個人事業主の退職金制度

個人事業主は会社に雇われているわけではないので「退職金」というものがありませんが、退職金の代わりとなる「小規模企業共済制度」というものがあります。個人事業主や小規模企業の経営者・役員などが、廃業や退職した時の生活資金のために積み立てる退職金制度です。その年に支払った掛け金は全額控除できるため節税にもなります。

廃業や契約者が死亡した場合に貰える「共済金」や任意解約した場合に貰える「解約手当金」など受け取れる共済金には種類があります。解約手当金については納付期間が20年未満で解約すると掛け金を下回ってしまうため注意が必要です。

ケガや病気で働けなくなった時に備える

フリーランス向け所得補償保険

↓ ↓ ↓